Ki, hogyan látja 2017 fintech trendjeit? “A pop kaméleonja” címke a folyamatos megújulás képességének eredménye, amelyet őrzője – David Bowie – azzal érdemelt ki, ahogy “zenei újításait külsejének és “személyiségének” megváltoztatásával ötvözte.”

Ez ma a Technológia; a megújulás képességének alfája és omegája, a kezdet és a vég mindenhatója, a fintech Big Bang nullpontja.

A delphoi Püthia (jósnő) után ma a Tarot kártya ad útmutatást, mert

“Nem azt lehet kiolvasni [a lapokból], hogy konkrétan milyen esemény következik be…, hanem azt, … bizonyos eseményekhez hogyan közelítsünk.”

Szóval, vissza a gyökerekhez, a nyúl üregéhez, ahol a Fin és a Tech elválik egymástól, ott kezdődik a Technológia (Cs)Odaországa, a pénzügyeken túli ismeretlen tartomány. Technológiai jóslatok 2017-re, amelyekről még sokat fogsz hallani, de megérteni talán soha.

TOP 5 Technológia és Trend (a TOP10-ből**), amelyek érdekessé tehetik a pénzügyeinket és kihívások elé állítják a pénzügyi világot 2017-ben

1. Virtális Valóság (VR):

immerzív bankolás

A cyberpunk Neal Stephenson 1992-ben álmodta meg a Metaverzumot, amelynek egyik manifesztációja a 2003-ben életre kelt Second Life, internet alapú virtuális világ volt. A Second Life-nak saját digitális valutája (Linden Dollar), művészeti világa, önálló gazdasága is volt, többek között virtuális bankokkal.

Igaz, a Second Life gazdasága megbukott, a virtuális valóság (VR) technológia viszont virágzásnak indult; a Tech Giant-ek (pl.: Google, Apple, Facebook, Qualcomm, Nvidia) ráharaptak a storyra és fejlesztik a saját virtuális valóságukat.

Szóval, hamarosan beköszönt az immerzív bankolás korszaka és a bankfiókos “Pirikék” a bankfiókkal együtt mennek a virtuális múzeumba.

2. Augmented Reality (AR):

kiterjesztett pénzügyek

2016 nyarán a Pokémon Go “berobbanásával” tömegeket ért el a “kiterjesztett valóság” (augmented reality) technológia; [a valóság egyfajta virtuális (látszólagos, nem valódi) kibővítése, amikor a mobil kamerájával szétnézve egy adott környéken megjelenik az éppen a kamerában látható boltok nyitvatartása vagy akár az adott irányban levő (éppen nem is látható) üzletek leírása és távolságuk – Wiki].

A pénzügyi szektor is belekóstolt a lehetőségbe:

- a bankok Pokémon lelőhelyeket helyeztek el bankfiókokban – ezzel csábítván be a pénzügyi termékek értékesítésének fellegvárába, AKA bankfiókokba az ügyfeleket -,

- élelmesebb biztosítók rájöttek arra, hogy a Pokémonok gyűjtése veszélyes üzem, ezért külön biztosítási terméket “gyártottak” a Pokémonozó rajongókra.

Remélhetőleg ettől okosabb megoldásokat is megszül majd az iparág; ha nem akkor itt egy tipp: VPOS “kiterjesztése” a fizikai térben.

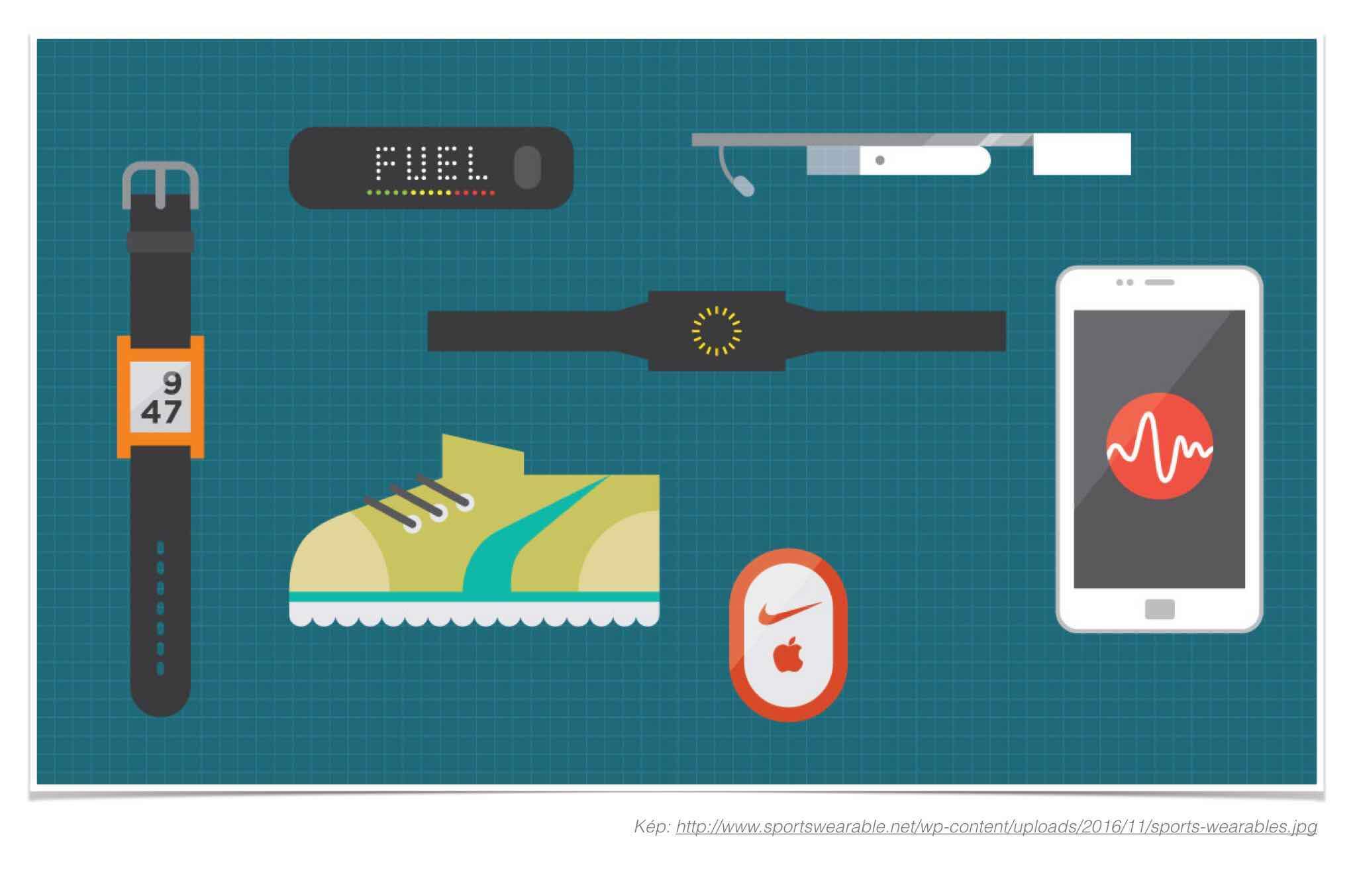

3. Hordozható technológiák (wearable):

viselkedés alapú pénzügyi termékek, élet- és egészségbiztosítás 2.0

Igaz, az okosórák expanziója látványosan megbicsaklott 2016-ban és év végére a Pebble is porrá zúzta magát a Fitbit oltárán, mégis a hordozható technológiák igazi előretörése ezután jön majd. Dobják a piacra az okos ruhákat, az okos kiegészítőket, amelyek viselkedésünkről, tevékenységeinkről, tartózkodásunkról, bioritmusunkról és életjeleinkről tucatnyi adatot gyűjtenek majd.

Ha igaz a mondás, hogy a jövő aranya az adat (és nem a bitcoin), akkor izgalmas “adatmonetizációs cunaminak” lehetünk majd a szemtanúi 2017-ben.

- Az aktuáriusoknak ez jó hír, legalábbis lesz munkájuk, míg ezekből az adatokból kihámozzák a kockázati felárat.

- A bankok is hasznosíthatnák viselkedés alapú pénzügyi termékek kialakításához a “wearable adatokat”, bár ott még a meglévő adatvagyon hasznosítása kapcsán is van restancia .

4. Hangfelismerés és Internet of Things (IoT):

virtuális pénzügyi asszisztens

Aki még nem találkozott az Amazon Echo-val, annak érdemes mielőbb megismerkedni a termékkel: YouTube – Introducing Amazon Echo [a másik kis “vicces” IoT cucc: Amazon Dash Button], ugyanis:

2020-ra a Gartner szerint 20 milliárd, az Ericsson szerint 50 milliárd connected eszköz vesz majd körül minket.

A “dolgok internete“: felhőre csatlakozik, mesterséges intelligenciával “rendelkezhet”, felkészítve a humán-machine interakcióra (értsd pl.: hangvezérlés).

Azaz, reggel félkómásan mire a fürdőszobából elérsz a konyhába, addigra már minden okos eszközöd és kellemetlen ismerősöd tudni fogja, mennyire volt görbe a tegnap este és mit ettél a megelőző 24 órában, ha a vécéd véleletlenül kiposztolja a Facebookra a vizeleted eredményeit.

A pénzügyeink intézése is kényelmesebbé válhat vmilyen “Amazon Echo”-szerű virtuális asszisztenssel, akivel amivel reggeli közben beszélgetvén: ellenőrizhetem a folyószámláim (beleértve az értékpapír, az önkéntes nyugdíjpénztár, a megtakarítási stb. számláim) egyenlegét, megbízhatom az esedékes közműszámlák kifizetésére és a gyerek zsebpénzének megvonására.

5. Mesterséges intelligencia (AI):

digitális személyi bankárok

Valójában az előbbi példa szerves része a mesterséges intelligencia. Igaz a Deep Blue épp 20 éve verte meg Kaszparovot egy hatjátszmás sakkmérkőzésben – és ezzel elvérzett az emberiség a gépek elleni harcban -, azért a Skynet eljövetele még messze van.

A gépek speciális területeken már képesek felülmúlni az emberi intelligenciát, ám az általános intelligenciájuk még az alsó tagozatosok szintjén lehet.

De ez már csak idő kérdése, mennyire gyorsan fejlődik a mesterséges értelem. Mindenesetre a Tech Giant-ek (pl.: Google, Apple, Microsoft, Amazon) itt sem aprózták el és az élére álltak az AI kutatásoknak.