Most ismerkedsz a decentralizált tőzsdék világával? Szeretnéd megérteni a liquidity pool alapú tőzsdéken alkalmazott automatikus árazási mechanizmus működését (Automated Market Maker)? Tudni szeretnéd, mi az “impermanent loss”? Összefoglaltuk a legfontosabb tudnivalókat.

A decentralizált liquidity pool alapú tőzsdéken az árat egy okosszerződésbe beépített logika számítja ki, amit automatikus árazási mechanizmusnak (Automated Market Maker – AMM) hívnak. Jelen cikkünkben ennek az árazási mechanizmusnak a működését vizsgáljuk meg közelebbről.

Kapcsolódó cikk:

Mi az a konstans formula?

A legegyszerűbb esetben az árazási algoritmus alapja egy konstans formula: x * y = k, ahol ‘x’ és ‘y’ a liquidity pool-ban lekötött tokenek mennyisége.

Például, ha egy pool-t 100 ETH-val és 20.000 DAI-al hozunk létre, akkor a konstans formula 2.000.000, aminek állandónak kell lennie. Kereskedés esetén praktikusan a liquidity pool-ban lévő egyik tokent váltjuk át egy másik tokenre úgy, hogy az átváltás végén a pool-ban lévő tokenek mennyisége a ‘k’ konst adja ki. Ez például azt jelenti, hogy ha 1 ETH-t szeretnénk DAI tokenért venni a pool-ból, akkor 202,020202 DAI-t kell érte fizetnünk, mert így a pool új token mennyiségei, 99 ETH x 20202.020202 DAI = 2.000.000 kiadja a konstans értéket.

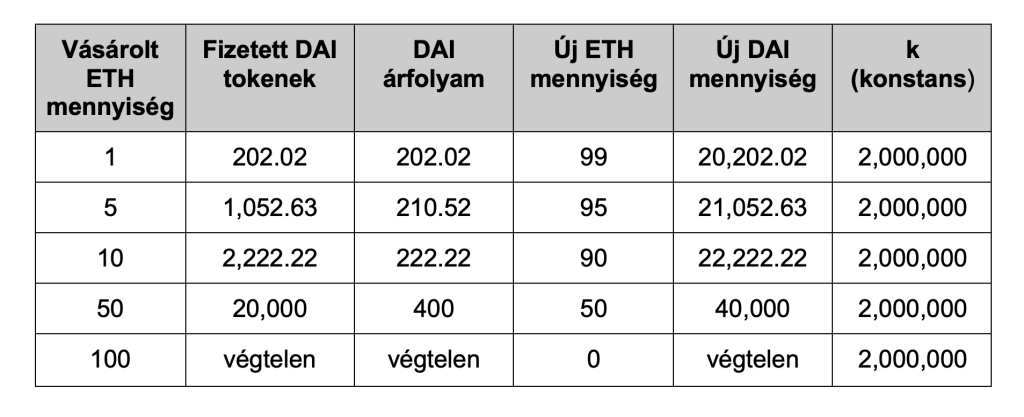

Gyakorlatban a konstans formula azt jelenti, hogy a két token váltási árfolyama függ attól, hogy mennyi tokent akarunk váltani. Kis mennyiségnél ez közelíti a k/x vagy k/y árfolyamokat, nagy mennyiségnél azonban ez jelentősen más is lehet. Az alábbi táblázat mutatja a váltási árfolyamokat különböző mennyiségek esetén:

1. táblázat: Váltási árfolyamok és mennyiségek

1. ábra: A váltási árfolyamok és a token mennyiség összefüggése

Talán meglepő, de ahogy az eddigiekből is látszódik egy liqudity pool alapú decentralizált váltó árazási mechanizmusa teljes mértékben az automatikus algoritmus alapján számolódik, a rendszer nincsen kapcsolatban semmiféle külső ár orákulummal. Felmerülhet így a kérdés, hogy miért lesz “reális” egy token párnak az ára, miért lesz kb. ugyanolyan, mint bármelyik másik tőzsdén. A válasz az arbitrázs lehetőségekben és a spekulánsokban rejlik.

Amennyiben két tőzsde között – és itt most mindegy, hogy milyen technológiájú tőzsdékről van szó – az árfolyam különböző, úgy ez arbitrázs lehetőséget biztosít, amelyet kihasználva profitra lehet szert tenni. A közgazdaságtani racionalitás azt diktálja, hogy egészen addig fognak kereskedni a decentralizált kripto-váltó token pooljaival, amig abban olyan mennyiségű és árfolyamú token párok lesznek megtalálhatóak, amiknek az árfolyama megegyezik a többi, például centralizált váltók árfolyamaival.

Impermanent loss: nem realizált veszteségnek

Természetesen a liquidity pool alapú decentralizált tőzsdék sem működnek teljes mértékben tökéletesen, az egyik közgazdaságtani jellegű problémájuk az úgynevezett nem-realizált veszteség (impermanent loss). A probléma abból ered, hogy amíg a likviditást nyújtók lekötik a token párjaikat egy liquidity pool-ban, addig ezeknek a tokeneknek az értéke önmagában is változhat egyéb kriptováltókon.

Példa

- Tegyük fel, hogy Alice 1 ETH-t és 100 DAI-t helyez el a poolban.

- Az elhelyezés időpillanatában az 1 ether valóban 100 DAI-t ér, és mivel a DAI egy a dollárhoz kötött stabil kriptovaluta, ezért a kiinduló állapotban Alice 200 dollárnyi értéket köt le a liquidity pool-ban.

- Tegyük fel, hogy Alice a liquidity pool 10%-t birtokolja, tehát összesen 10ETH és 1.000 DAI van a pool-ban.

- Tegyük fel, hogy az ETH-DAI árfolyama változik és minden egyéb tőzsdén 1 ETH-t 400 DAI-ért adnak.

- Ez azt jelenti, hogy arbitrázs lehetőség fog fennállni és egészen addig fognak kereskedni a liquidity pool-al, amíg ott is 400 DAI-ba fog kerülni 1 ETH. Ami viszont azt jelenti, hogy 5 ETH és 2000 DAI lesz a pool-ban.

- Mivel Alice a pool 10%-t birtokolja, ezért 0.5 ETH-ja és 200 DAI-a lesz, aminek az értéke 0.5 x 400 + 200 = 400, tehát Alicenak 400 dollárt ér a 10% százalékos pool tulajdona.

- Azonban, ha Alice megtartotta volna az 1 ETH-t és 100 DAI-t és nem teszi be a pool-ba egyáltalán, akkor most 1×400 + 100 = 500 dollárnyi értéke lenne.

Az előbbi példában bemutatott 100 dollárnyi veszteséget nevezzük nem realizált veszteségnek (impermanent loss). A veszteség nem egy konkrét pénzbeli veszteség, hanem a lehető legjobb befektetéshez viszonyított eltérés, úgynevezett opportunity cost.

A másik tulajdonsága ennek a veszteségnek, hogy csak akkor realizálódik, ha Alice a token részesedését visszavonja a pool-ból. Ha az árfolyamok a másik irányban változnak, akkor a nem-realizált veszteség eltűnhet.

A nem realizált veszteség elkerülése, vagy kompenzálása érdekében több különböző stratégiát szoktak alkalmazni. Gyakran használnak a konstans árképzési formula helyett komplexebb képleteket, melyek kisebb nem realizált veszteséget okoznak. Egy másik lehetőség, amikor a likviditást nyújtókat kompenzálják a veszteségért. Ilyen kompenzálási lehetőség például a tranzakciós díjakból való részesedés, vagy extra tokenek kiosztása jutalomként.

Kapcsolódó cikkek:

- Bevezetés a liquidity pool alapú decentralizált kriptotőzsdék világába, 2022.03.17.

- Bevezetés a kripto-tőzsdék működésébe, 2022.03.10.

- A DeFi, a decentralizált pénzügyek alapjai, 2022.02.02.

Címlapfotó: Yield.app