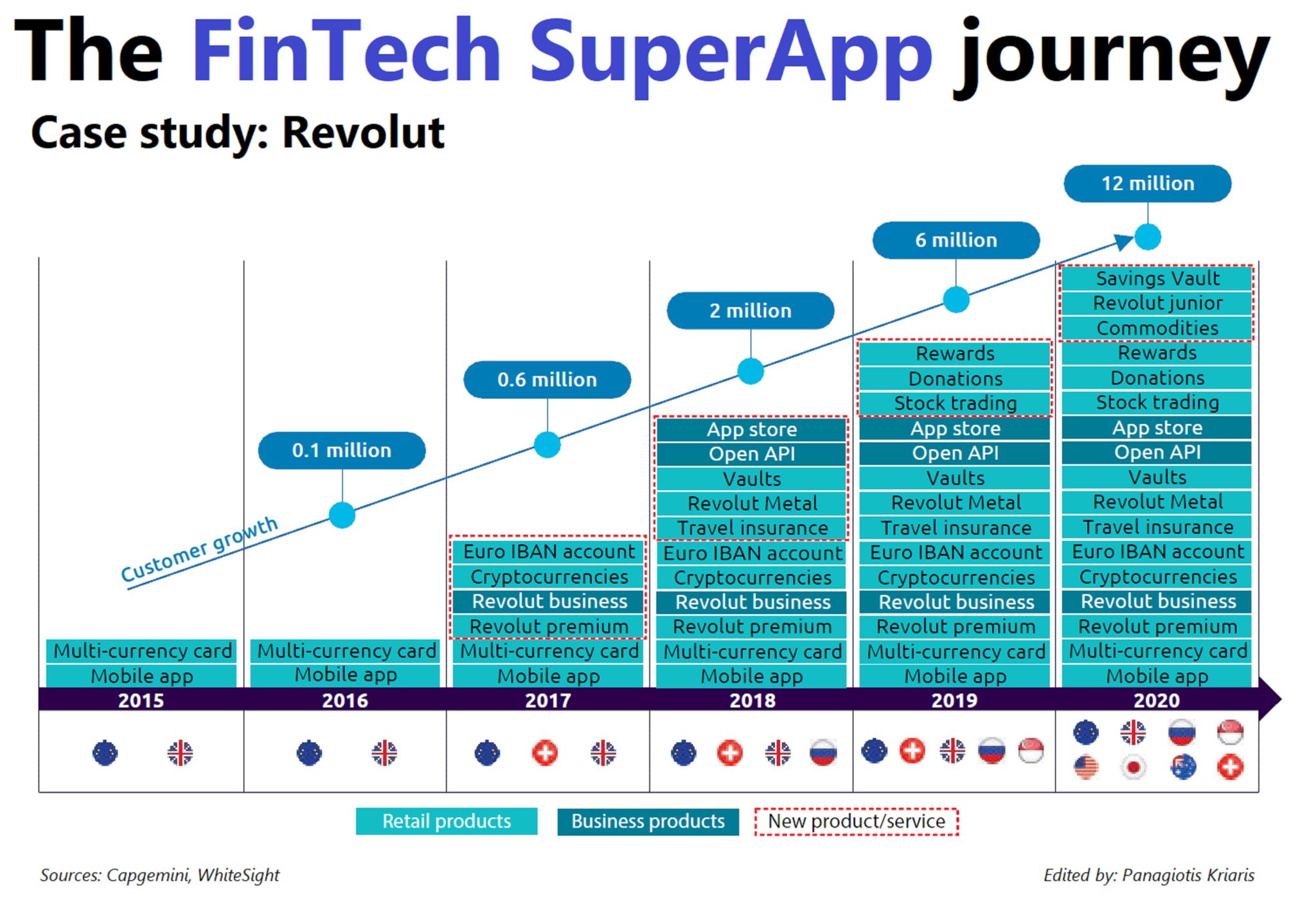

A Revolut nem titkolt célja, hogy bekerülhessen a szuperalkalmazások ligájába. A szuperalkalmazások célja, hogy egykapus digitális megoldássá váljanak a mindennapokban. Ezek az alkalmazások kiváltanák a jelenleg használt applikációk egy részét, hogy minél több dolgot egyetlen felületen keresztül intézhessünk. A világ legnagyobb társaságai (Apple, Google, PayPal, Amazon) mellett a Revolut is erre a pozícióra pályázik. A minap egy fintech influencer, Panagiotis Kriaris elemezte, hogyan építi a Revolut a szuperalkalmazását. Ennek kapcsán felidéztük, hogyan jutottak el a neobankok és a Revolut a fogkefétől a banki engedélyig.

Egytermékes „fogkefe” megközelítés

A fintech forradalom hajnalán a startupok „fogkefe” stratégiát folytattak, azaz kizárólag egyetlen pénzügyi termékre fókuszáltak, amit nagyon magas digitális ügyfélélmény mellett kínáltak – jellemezte 2016-ban a fintech startupok megközelítését Vladislav Solodkiy, a Life.SREDA kockázatitőke-társaság alapítója. Miközben Magyarországon még nem lehetett online számlát nyitni a szabályozás hiánya miatt, a neobankokhoz – már az embrionális fázisuktól kezdve – kizárólag a digitális térben lehetett csatlakozni. Panagiotis Kriaris ezt azzal egészítette ki, hogy a neobankok helyesen felismerték a felhasználók fájó pontjait és kizárólag arra fókuszálva kínáltak niche megoldást a kezdeti időszakban.

Itthon a digitálisan felkészült, a legújabb pénzügyi megoldások iránt nyitott szűk réteg valószínűleg először a Revoluton (vagy a Monesen, Wise-on, Curve-ön, Bunqon) keresztül élte át, hogyan lehet egy mobilalkalmazáson keresztül számlát nyitni pár kattintással és az ügyfélazonosítást elvégezni egy szelfi fotóval.

Magyarországon 2020-ig kellett várni az első kereskedelmi bankra, hogy megjelenjen a szelfis megoldással, ami azóta is gyerekcipőben jár – többek között a szabályozói korlátozások miatt. Mivel a Revolutra nem a hazai szabályozás vonatkozik, ezért sokkal rugalmasabb megoldást tud(ott) kialakítani, aminek az eredménye, hogy 2021 végén már közel 500 ezer kártyát bocsátott ki online számlanyitás keretében.

Kapcsolódó cikk:

Úton a banki engedélyig

Visszatérve a fintech forradalom hajnalára, a legtöbben szeptikusan figyelték a Revolut-szerű kezdeményezések gyors növekedését (és pénzégetését) a fenntartható üzleti modell hiánya miatt. Sokan nem hittek abban, hogy az egytermékes megközelítésre jövedelmező pénzügyi szolgáltatást lehet alapozni. A szkeptikusoknak részben igaza lett, mivel a legtöbb egytermékes neobank (pl. N26, Starling Bank, Monzo) hamarosan elkezdte bővíteni a szolgáltatás palettáját, amihez már a banki engedély megszerzésére volt szükség.

A neobankok felismerték, hogy az ingyenes kártyakibocsátást, a 0 forintos szolgáltatási díjakat nem lehet ellensúlyozni a kártyahasználatból (és ügyfélakvizíciós kampányokból) befolyó kártyatársasági díjakkal (dotációkra). Erre válaszul a legtöbb neobank bevezette a havi előfizetői díjas prémium szolgáltatáscsomagokat és a szolgáltatáspalettát biztosítási termékekkel, harmadik feles fintech szolgáltatásokkal (pl. előfizetés menedzsment) bővítették.

Ezzel párhuzamosan pedig megtették az első lépéseket a betétgyűjtés és a jövedelmezőbb hitelezés irányába és benyújtották a kérelmüket a banki engedély megszerzésére. A Revolut 2018 végén megkapta a speciális banki engedélyt a litván jegybanktól, majd 2021 végén az Európai Központi Banktól is megkapta az engedélyt banki szolgáltatások nyújtására.

Kapcsolódó cikk:

A szuperalkalmazássá válás útján

A Revolut 2021-ben belépett az első olyan szolgáltatási területre is, amely már túlmutatott a pénzügyi közvetítésen. A neobank Stays névvel elindította a szállásfoglalás szolgáltatást az Egyesült Királyságban. A Stays része a Revolut átfogó céljának, hogy segítse a felhasználókat költéseik optimalizálásában az utazások során (is).

“A Revolut célja, hogy olyan szuperalkalmazássá váljon, amely különböző szolgáltatást nyújt egyetlen felületen keresztül, úgy mint az Alibaba, a Tencent Kínában”

– írta a társaság a sajtóközleményében.

Kriaris is kiemeli a rövid elemzésében, hogy ezekben a szuperalkalmazásokban nemcsak a pénzügyi szolgáltatások egyre szélesebb köre érhető el, hanem ezek mellett megjelennek a fizetési és/vagy pénzügyi szolgáltatásokhoz lazábban kapcsolódó szolgáltatások is, mint például a taxi-, vagy az ételrendelés.

Ezekben az alkalmazásokban a közös, hogy egy ponton platformmá válnak és egyre több ponton kapcsolódnak a felhasználók mindennapjaihoz, hogy értéket teremtsenek számukra.

Kriaris szerint a Revolut erőssége, hogy egyetlen alkalmazásban egyesíti a B2C és a B2B szolgáltatásokat, másrészt iszonyatos sebességgel dobja piacra az újabb és újabb szolgáltatásait, amivel a hagyományos bankok már nem tudják felvenni a versenyt. Kriaris felteszi a kérdést, vajon a szuperalkalmazások egymással versenyeznek-e, de arra a következtetésre jut, hogy a verseny ma még a szuperalkalmazások és a hagyományos szolgáltatók között zajlik.

Azok a hagyományos szereplők, amelyek nem kezdenek el platformot építeni és lerakni a hiperperszonalizáció alapjait, újraértelmezni a digitális térben betöltött szerepüket és meglovagolni a legújabb technológiák (pl. a gépi tanulás, mesterséges intelligencia) nyújtotta lehetőségeket, alulmaradnak a szuperalkalmazásokkal szembeni versenyben.

Alább a Revolut szuperappá válásának útja Panagiotis Kriaris szerkesztésében. Ezen a linken pedig a “Digitális ökoszisztémák. A jövő szolgáltatói. A platformoktól a digitális ökoszisztimákig.” c. FinTechZone kiadvány érhető el.

Fotó forrása: Panagiotis Kriaris

Kapcsolódó cikk: