A hazai bankok többsége és jónéhány biztosító már évek óta használja az online ügyfélátvilágítás bevált eszközeit: az egyszerű vagy az e-okmány beolvasással megerősített szelfit és az élő videóhívást.

2025 júliusától a repertoár tovább bővül a Digitális Állampolgárság Program (DÁP) eAzonosítási megoldásával, melyet a törvény értelmében kötelezően kell majd elérhetővé tenniük ügyfeleik számára. Mely helyzetekben válthatja ki a DÁP alkalmazás a meglévő megoldásokat, és melyekben lesz célszerűbb az utóbbiak használata, esetleg együttes kombinációja?

Minden új digitális megoldás legfőbb próbája, hogy akiknek készült, mennyire fogadják el, mennyire válik az életük részévé.

A Digitális Állampolgárság Program infrastrukturális fejlesztéseiért felelős IdomSoft Zrt. május végén mutatta be az állampolgárok számára készített mobilalkalmazást. Bár az applikációban beharangozott szolgáltatások startja csak ősszel várható, a hírek szerint a letöltések száma szépen alakul.

Úgy tűnik, az alkalmazás elterjedését illetően a bankok, biztosítók többsége is bizakodó.

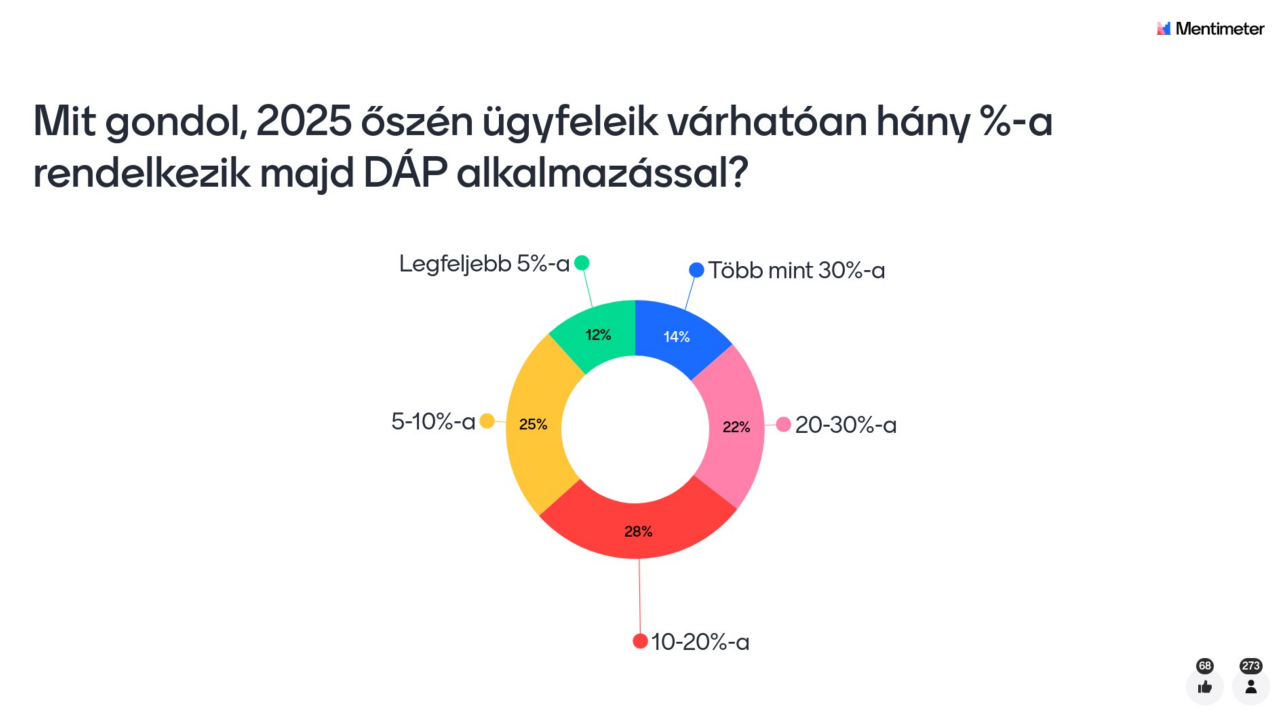

Legalábbis ez derült ki a FinTechZone-nal közösen tartott május 30-i webinárunkon, ahol a piac több mit 600 résztvevőjét arról is megszavaztattuk, vajon 2025 szeptemberéig ügyfeleik várhatóan hány százaléka regisztrálja majd a Digitális Állampolgárság alkalmazást.

A kérdésre közel 300-an válaszoltak, a következő eredménnyel:

Az ábrán a körszeleteken látható számok a válaszadók százalékos arányát mutatják. Minden válaszadó egyetlen opciót választhatott. (n=273)

Az óvatos, de mégis bizakodó becslésekből egyfajta elismerést is kiolvasok az alkalmazást fejlesztő IdomSoft Zrt. felé, hiszen az applikáció valóban profi, kézre álló és kiemelkedő digitális élményt sejtet.

Jön az eAzonosítás, de a bevált rendszerek is velünk maradnak

Azt még nem tudjuk, hogy az állam milyen konstrukcióban és feltételekkel biztosítja majd a szolgáltatóknak a kötelező eAzonosítás háttértechnológiáját,

de azt igen, hogy a megoldás korlátozás nélküli ügyfélazonosításra és minősített elektronikus aláírás elhelyezésére is alkalmas lesz.

Tudjuk még azt is, hogy a DÁP tv. 80. § (4) bekezdése értelmében a bankok, biztosítók az “azonos funkciót betöltő szolgáltatás mellett vagy helyett” lesznek kötelesek az eAzonosítás és eAláírás keretszolgáltatásokat biztosítani.

Azaz a jelenleg használt auditált elektronikus hírközlő eszközök által használt azonosítási technológiák a jövőben is velünk maradnak.

Nem véletlen, hogy webinárunkon is elsősorban arra kerestük a választ, mi történik majd a már bevált, sikeresen működő auditált elektronikus hírközlő eszközökkel és az azok által használt technológiákkal.

Hogyan egészítheti ki egymást a szelfire, az e-okmány olvasással erősített szelfire vagy élő videókapcsolatra épülő ügyfélazonosítás a DÁP-féle eAzonosítással?

A válaszhoz meg kell értenünk a DÁP-ban deklarált új ügyfélélmény koncepciót, ami szakít a hivatali ügyintézés eddigi logikával, és partikuláris ügyintézési feladatok helyett életeseményekben gondolkozik.

A banki, pénzügyi szektor szereplőivel együtt már jó ideje mi is így gondolkozunk: szimpla technikai tranzakciók helyett az ügyfelek mindennapjaiban adódó szituációkban, élethelyzetekben, és ezekre kialakított, kényelmesen bejárható ügyfélutakban.

Tranzakciók helyett életesemények

Képzeljünk el néhány ilyen klasszikus ügyfélélethelyzetet a jövőből, ahol az eAzonosítás már szélesebb rétegek számára rendelkezésre áll. Hol lehet indokolt a DÁP app használata, hol lesz életszerűbb a megszokott átvilágítási megoldások bevetése, és hol érdemes akár több opciót is kínálni az ügyfélnek.

1. Lakáshitel felvétel a családalapítás küszöbén

Képzeljünk el egy 38 éves vidéki állatorvost, aki támogatott (pl. CSOK, Babaváró) lakáshitelt igényelne, online. Van laptopja, okostelefonja és DÁP regisztrációja. A kérdés: mennyire van tisztában e komplex hitelkonstrukció igénylésének feltételeivel.

- Ha kevésbé jártas az ingatlanhitelek útvesztőjében, akkor élő videóhívásban ügyintéző kísérheti őt végig a hiteltermékeken, támogatási formákon, a konkrét ajánlaton.

- Élő videóhívásban mehetnek végig az ügyfél-átvilágítás folyamatán, alaposan átbeszélve a szerződés feltételeit is.

- Egyúttal a hitéligénylés aláírása is megtörténhet, hiszen az auditált elektronikus hírközlő eszköz útján tett jognyilatkozattal elektronikus magánokirat keletkezik.

Ha az ügyfélnek nincs szüksége segítségre, önállóan is kiválaszthatja a számára megfelelő hitelterméket, majd önkiszolgáló módon, a DÁP alkalmazást használva, egyedül is végiglépegethet az átvilágítás folyamatán, mely minősített aláírással zárulhat.

2. Diákhitel egyetemi tanulmányok megkezdéséhez

Egy 20 éves mérnökhallgató diákhitelt venne fel. Van okostelefonja, chipes e-személyije, nincs azonban türelme a személyes ügyintézéshez a bankfiókban. Digitális bennszülöttként mindent online intéz, és túl van már párszáz szelfin, ezért a bank önkiszolgáló folyamataival indul el.

- Itt a szelfis azonosítást választja, amit (ha azt majd a végleges szabályozás is megerősíti) e-személyijének beolvasásával egészíthet ki – a telefon NFC kapcsolatát használva.

- Ha korai követőként már regisztrálta magát a DÁP appban, természetesen ezen keresztül is intézheti a hitelfelvételt.

3. Autóvásárlás itt élő külföldi állampolgárként

Egy Magyarországon dolgozó, román állampolgárságú erdélyi nő váratlanul tönkrement autója helyett másikat vásárolna, gyorshitelből. Van okostelefonja és román chipes e-személyije.

- Mivel érthető módon DÁP regisztrációval nem rendelkezhet, a hiteligénylés során a videós, a szelfis vagy a szelfit kiegészítő e-okmánykiolvasásra épülő folyamatot választhatja.

4. Megtakarításos életbiztosítás-kötés, tanácsadóval

Bizonyos élethelyzetekben a digitális érintkezési pontok vegyülhetnek személyes kontaktusokkal. Egy 55 éves, vidéki patikus megtakarítással kombinált életbiztosítást kötne, de nem bízik az online ügyintézésben.

- A biztosítási tanácsadó személyesen keresi fel, de ahelyett, hogy papírdokumentumok tucatjait töltenék ki együtt, helyben, együtt végzik el a telefonos szelfis azonosítást, és papírmentesen zárják a szerződéskötést.

- Egy ilyen figitális ügyfélúton a tanácsadói hálózat tehát ügyfélportállal egészül ki, ami nemcsak jobb ügyfélélményt ad, de a tanácsadó számára is kevesebb adminisztrációt, ezzel több felszabaduló időt jelent.

Az életesemények és átvilágítási kombinációk sora hosszan folytatható, és arról még nem is beszéltünk, hogyan zajlik majd az átvilágítás egy vállalkozás esetében.

Jelenlegi ismereteink szerint az eAzonosítás első körben a magánszemélyként eljáró állampolgárokat szolgálja majd, emiatt például egy Széchenyi Hitel igénylésre egyelőre maradnak az eddig alkalmazott technológiák.

Az ügyfélút kipárnázása átvilágítássa

A helyes kérdés tehát nem az, hogy milyen azonosítási formát használnak a szolgáltatók az eAzonosítás bevezetése után, hanem hogy a meglévők és az eAzonosítás mely variációit.

Arra számítunk, hogy a digitális ügyfél-átvilágítás az ügyfelek különbözőségére, sokféleségére jobban reagáló, portfolió jellegű szolgáltatáscsomaggá válik.

Azt is figyelembe kell vennünk, hogy ügyfél-átvilágítás nem a tranzakciók folyamából szigetszerűen kiemelkedő esemény, hanem egy gondosan felépített, digitális (vagy figitális) ügyfélút része. A cél az, hogy e folyamatba észrevétlenül simuljon bele.

Egy szolgáltató többféle ügyfélutat is építhet, de talán egyetérthetünk abban, hogy mind közül a legfontosabb az értékesítésé – vagy az ügyfél nézőpontjából: a vásárlásé.

Az online ügyfél-átvilágítás az értékesítés hosszas, fragmentált és lemorzsolódásokkal terhelt folyamatát zárja rövidre. Hiszen akár egyetlen láncban is összekötheti az online értékesítés legelső lépését (például a bank oldalán landolást) a szolgáltatás kiválasztásával és megvásárlásával.

Mindent egy kézből?

Nem tudjuk még, hogy az eAzonosítást milyen infrastrukturális konstrukcióban kapják majd az államtól a szolgáltatók.

Azt viszont jogosan feltételezzük, hogy a távoli ügyfél-átvilágításhoz továbbra is az auditált elektronikus hírközlő eszközök jelentenek fontos kapcsolatot.

Ennek biztosítására már itt vannak a piacon a tapasztalt, megfelelő auditációkkal rendelkező fintech megoldásszállítók, akik a szolgáltatók rendszerei és a központi adatbázisok összekötésében is gyakorlatot szereztek.

A DÁP eAzonsítása fontos innováció a távoli ügyfélazonosításban, és jelentősen gazdagítani fogja a digitális ügyfélélményt a pénzügyi és biztosítási piacon.

Arra számítunk, hogy ezt a megoldást az itt bemutatott, különféle ügyféligenyekre kifejlesztett, több lehetőséget is felvonultató ügyfélátvilágítási csomag részeként, egy kézből kaphatják majd meg a szolgáltatók a fintech szállítóktól.

Ez az ajánlat aztán a jövőben olyan komplett ökoszisztémává bővülhet, amely folyamatosan képes befogadni az olyan további új lehetőségeket is, mint például az EUDI Wallet.

A cikk szerzője Jeney Gábor, a Comnica vezetője

Kapcsolódó cikkek:

Címlapfotó forrása: Comnica