A robo-advisor szoftverek, amelyek túlnyomórészt nyilvános értékpapírokba való befektetést segítik elő, már évek óta a fejlett piac részei. Szintén jó ideje jelen vannak a közösségi finanszírozást (equity crowdfunding) lebonyolító portálok, ahol viszont eddig a befektető teljes mértékben egyedül maradt a döntésével. Egy új szolgáltatás most azonban elindíthatja a változást, amit a brit Seedrs jelentett be a napokban.

1.000 nyilvános piacokon befektető közül átlagban3 lesz kiemelkedően, és 60 egyértelműen sikeres. A maradék mintegy 94% vagy átlagos, de még gyakrabban átlag alatti eredményeket ér el.

A professzionális, gyakorlott angyal befektetők között, akik a startup világ cégeinek leginkább kezdeti fázisában fektetnek be, valószínűleg jobb az arány, ám a közösségi finanszírozásban résztvevők között rengeteg klasszikus és nem rossz értelemben vett amatőr résztvevő is jelen van.

Ők azok, akiknek időről időre segítségre lehet szüksége. Ez nem feltétlenül jelenti, hogy átadják a döntéshozatalt, de egy portfólió összeállításában minimum az egyes projektek információin túl többlet adatokra vagy tudásra is szükségük lehet, vagy egyszerűen csak automatizálni szeretnék a befektetési folyamatot.

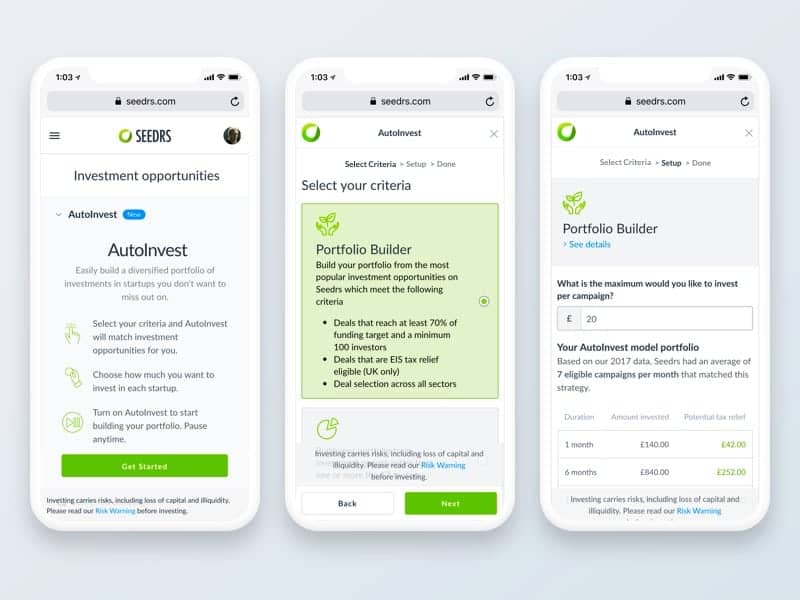

Új szolgáltatás a Seedrs-től: Autoinvest

Az egyik legismertebb Egyesült Királyságban üzemelő, de végső soron Európa nagy része felé nyitott részvénycélú közösségi finanszírozási (equity crowdfunding) oldal, a Seedrs felismerte ezt a problémát és egy új szolgáltatást indított Autoinvest néven.

A platform eddig több, mint 750 különböző finanszírozási körben mintegy 530 millió fontot közvetített startup-ok és befektetők között hat éves működése során, és folyamatosan tele van újabb és újabb befektetési lehetőségekkel. Így a szolgáltatás már tud arra koncentrálni, hogy valóban diverzifikált, a kockázatokat szétosztó portfoliót alakítson ki az ügyfelei részére.

Az Autoinvest célja a személyes lehetőségekre szabott, kockázatot kezelő portfólió megalkotása. A korai szakaszban lévő, nem nyilvános cégekbe való befektetés miatt azonban számos különbség van a robo-advisor-ok klasszikus logikájával szemben, ami nem csoda, hiszen sokkal inkább heterogén, szabályokat tekintve kevésbé transzparens és még kevésbé likvid befektetésekről beszélünk.

Kapcsolódó cikkek:

Így működik az Autoinvest

A Seedrs-en történő regisztrációt követően online azonosításra is szükség van, amely pár személyes adat megadásán túl a személyazonosságot és a lakcímet igazoló dokumentumok app-on belüli lefényképezésével történhet. (Desktop-os, pontosabban web app-os azonosításra nincs lehetőség még akkor sem, ha egyébként ma már szinte minden gépen található kamera. Ez valószínűleg nem szabályozási, hanem üzleti döntés volt a Seedrs részéről, hiszen egy sor más szolgáltatásnál megtalálható ez a lehetőség.)

Az azonosítás nem automatikusan, hanem jó fél nap után történt meg, ami valószínűleg kifejezetten jogi kérdés és a háttérben – valószínűleg – manuálisan történik. (Hozzá kell tenni: hazai (Egyesült Királyság) tulajdonú számlák esetén valószínűleg ténylegesen automatikus az egész azonosítás és perceken belül kész is lehet.)

- Elsőként a kampányonként befektetendő összeget kell meghatároznunk, ami egyből éles eltérés a klasszikus robo-advisor-okra jellemző, a teljes, esetleg a rendszeresen befektetendő összegből kiinduló megoldásától.

- Ezt követően egy kritériumrendszert kell kialakítanunk, amihez egyértelmű opciókat biztosít az Autoinvest, de még ezzel sem kell vesződnünk, ha csak a legnépszerűbb, vagy (a brit) adóoptimalizálás szempontjából (ami egy külön misét megér) a legjobb projektekbe szeretnénk fektetni.

- Ha szeretnénk egyedi kritériumokat megadni, akkor elsőként a szóba jöhető befektetések szektorát kell megadnunk. Itt sokaknak erős lehet a kísértés, hogy azokat válasszák, amelyekről úgy gondolják, hogy jobban ismerik, netán az adott szektorban is dolgoznak. Ne feledjük azonban, hogy a cél a kockázatmegosztás, és az elsődleges jövedelemforrás szektorának kockázatát saját pénzügyi életünkben éppen azzal tudjuk csökkenteni, ha más ágazatokat veszünk célba befektetéseink során.

- Két további szűrési kritérium van még a rendszerben, és mindkettő arra alapoz, hogy a „tömeg bölcsessége” (crowd wisdom) jobb befektetési lehetőségeket eredményez. Megjelölhetjük, hogy minimum hány befektető szálljon be és hány százalékát finanszírozták már le az adott projekt célnak. Ezzel a legkevésbé hívogató lehetőségek kimaradnak, ugyanakkor a pénzügyi viselkedéstanból ismert ún. herd mentality, köznyelvben birkanyáj effektus veszélyét növeljük, legalábbis elméleti szinten. Nagyon sok függ az első befektetőktől, hogy milyen szakértelem mellett, milyen mélységben nézték meg a kérdéses projektet. Más szóval nő a szerepe a közösségnek, amivel kapcsolatban az eddigi tapasztalatok pozitívak, több szem többet lát alapon a befektetési lehetőségek értékelése miatt az ún. crowd diligence általában jól működik.

A kérdésekből látszik, hogy egyedi kockázati profil felépítésére kísérletet sem tesz, inkább egyfajta szűrőrendszert tesz elénk. Olyan ez, mint az önvezető autó rendszerek különböző fokozatai: van olyan, amelyik tartja a sebességet és a sávot autópályán, de már ismerünk olyat is, amelyik háztól házig elvisz, lámpás és táblás kereszteződéseken, körforgalmakon és alsóbbrendű utakon át is.

A Seedrs megoldása az egyedi, magasabb kockázatú és likviditású startup befektetések – vagyis analógiánkban a zavarosabb, szűkebb, rögösebb utakon keresztül érthető módon az alacsonyabb szintű „önvezetést” választotta, szemben a nyílt értékpapír piacokon tevékenykedő robo-advisor-ok magasabb fokozatú autónómiájával és részletességével, de nekik talán könnyebb is, hiszen sávokkal felfestett, stabilabb utakon közlekedhetnek.

Az Autoinvest a kevésbé szofisztikált kiválasztás után “bekapcsol” az automatizmus. Először is jelzi felénk, hogy aktuálisan és éves szinten várhatóan mennyi befektetés várható, vagyis mennyi új céggel gazdagodik a portfóliónk. Emellett persze közvetlenül meg is veszi nekünk a részesedést, amire egyébként 7 napos „pénzvisszafizetési garancia” is van, pontosabban ennyi időn belül még meggondolhatjuk magunkat. Ha nincs elég pénz a számlánkon, akkor arról is azonnal értesít, hogy egy adott projektbe egyelőre nem tudott befektetni. Emellett minden pontosan ugyanúgy megjelenik a számlánkon, ahogy akkor is, ha közvetlenül választottuk ki a portfóliónk elemeit.

Összegzés

A Seedrs szolgáltatása egy jó első lépés a közösségi finanszírozás további terjedése felé azoknak is, akik nem rendelkeznek megfelelő szakértelemmel a befektetési lehetőségek kiválasztásához. Igazi win-win, sőt: win-win-win helyzet.

Jó a befektetőknek, akik még újak ezen a terepen, és kevésbé mernek egyedi kockázatot vállalni. Jó a startup-oknak, mert így könnyebben jutnak pénzhez és a befektetői nyomás is csökken rajtuk. Végül pedig jó magának a platformnak, mert nő a közvetített összeg így a bevétel is.

A közeljövőben több hasonló megoldás születhet meg. Középtávon pedig arra számíthatunk, hogy a klasszikus robo-advisor-ok és a közösségi finanszírozást végző cégek közötti automatizmus közeledik egymáshoz, sőt emellett a befektetési lehetőségek átfedésbe kerülnek egymással: a befektetők egy platformon fektethetik be a pénzüket kicsi és nagy cégekbe egyaránt.

Az eredeti cikk a Tőkeportál oldalon jelent meg. Fotók forrása: Seedrs.com és Crowdfundinsider.com.

Kapcsolódó cikkek:

- Ami a crowdfunding, ICO jogi előadásból kimaradt, 2017.10.19.

- A közösségi finanszírozás jogi aspektusai, 2017.06.20.