„Ki itt belépsz, hagyj fel minden reménnyel” – útravaló azoknak, akik szeretnék bankkártyájukat a lehető legtudatosabban használni külföldön. A külföldi – idegen devizanemben történő – kártyás vásárlás költségeit és feltételeit a hazai bankoknál jóformán lehetetlen átlátni, az összehasonlítást végző oldalak és elemzések pedig elvéreznek a banki hirdetmények apróbetűs részleteiben. Többszöri nekifutásra elkészült egy átfogó adatbázis és elemzés arról, mennyibe kerül a külföldi kártyahasználat a hazai bankoknál, a Revolutnál, TransferWise-nál. Itt a teljes lista.

A múlt héten végzett összehasonlító elemzésünk banki listáját kiegészítettük további bankokkal, így immár 12 hazai bank devizakonverziós költsége került górcső alá (illetve pontosítottuk a számításainkat a Budapest Bank, az UniCredit, a Revolut és a TransferWise esetén). A vizsgált bankok:

(1.) OTP, (2.) K&H, (3.) UniCredit, (4.) Erste, (5.) MKB Bank, (6.) Raiffeisen Bank, (7.) CIB Bank, (8.) Budapest Bank, (9.) Takarék Kereskedelmi Bank, (10.) Sberbank, (11.) GRÁNIT Bank, (12.) MagNet Bank.

Ezzel párhuzamosan bővítettük az alternatív fizetési kártyák listáját és az elemzésbe bekerült a Curve kártya is a Revolut és a TransferWise mellé, így összesen 15 pénzügyi szolgáltató Maestro/Mastercard logóval ellátott fizetési kártyához kapcsolódó devizakonverziós költségeit vizsgáltuk.

TOP12: a GRÁNIT Bank megverte a hazai bankokat

Az idegen devizanemben végzett kártyás vásárlások során alkalmazott, a bankok hirdetményében feltüntetett (deviza)elszámolási módja (pl. számlakonverziós, pénztári devizaárfolyam, bankkártya forgalmi árfolyam stb.) alapján kiszámoltuk, átlagosan mekkora volt az eltérés 2019.04.01.-2019.06.25. között a bankok által használt deviza eladási árfolyam és az MNB devizaközép-árfolyama között.

A 12 hazai banknál alkalmazott átlagos devizakonverziós rátaa vizsgált időszakban (a Maestro/Mastercard logóval ellátott, forint bankszámlához rendelt bankkártyákkal euróban végzett vásárlások esetén):

- GRÁNIT Bank: 0,60%

- OTP Bank: 1,02%

- Takarék Kereskedelmi Bank: 1,22%

- Budapest Bank*: 1,68%

- MagNet Bank: 1,78%

- CIB Bank: 1,93%

- MKB Bank: 1,98%

- K&H Bank: 2,18%

- Raiffeisen Bank: 2,20%

- Sberbank: 2,21%

- UniCredit Bank*: 2,55%

- Erste Bank: 2,98%

A devizakonverziós költségek összehasonlítását nehezíti, hogy:

- a bankok más-más elnevezést használnak az idegen devizanemben történő kártyás vásárlások deviza elszámolására. Egyes bankoknál például a számlakonverziós devizaelszámolási árfolyamot kell figyelembe venni, más bankoknál ez nem vonatkozik a bankkártyás elszámolásokra. A 12 hazai bank 5 különböző kifejezést használ és bankonként átlagosan 3-4 devizaárfolyamot.

- A bankok többségénél csak a hirdetményből és/vagy az Általános Szerződési Feltételből derül ki, melyik deviza elszámolási árfolyamot kell figyelembe venni a kártyás vásárlások során. Ezt a honlapon az esetek felénél nem tűntetik fel.

- A vizsgált bankok felénél nincs lehetőség a devizaárfolyam historikus exportálására, így naponként kell lekérdezni az árfolyamokat.

- Egyes bankok napon belül többször is jegyeznek deviza árfolyamot, ami tovább nehezíti az összehasonlítást.

*A fentieknek köszönhetően a Budapest Bank és az UniCredit Bank árfolyamait újraszámoltuk, ami miatt változott ezen bankok „pozíciója” a devizakonverziós „rangsorban”.

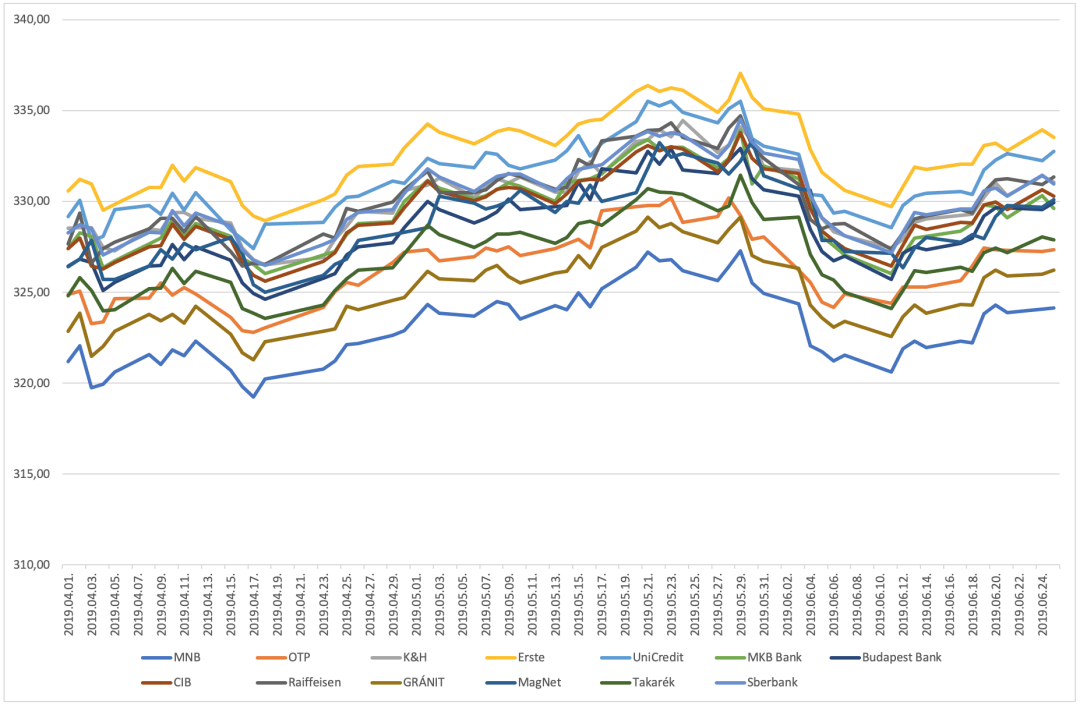

Az MNB HUF/EUR devizaközép-árfolyam és 12 hazai bank záró HUF/EUR devizaeladási árfolyamának alakulása 2019.04.01.-06.25. között

(az idegen devizanemben történő kártyás vásárlások során alkalmazott devizaelszámolás alapján)

Forrás: FinTechZone.hu adatgyűjtés: napi záró árfolyamok közvetlenül a vizsgált 12 bank weboldaláról, illetve a banki hirdetmények és ÁSZF-ek alapján

A legjobb utazós kártya: Revolut

A hazai bankok mellett megvizsgáltuk a magyarok körében is (egyre) népszerű(bb) utazós fizetési kártyák, a Revolut, a TransferWise és a Curve devizakonverziós költségeit. A Curve esetén a historikus adatokhoz nem tudtunk hozzáférni, így az ÁSZF-ben leírtakat vettük alapul.

A Revolut és a TransferWise esetén kijelenthető, hogy ezek kínálják a legkedvezőbb devizaváltási feltételeket (a devizaváltási költségekkel együtt is). Ugyanakkor fontos tisztában lenni a kivételekkel is, mint pl.

- a Revolut hétvégi kártyahasználat esetén +0,5%-os konverziós díjat számít fel, de még így is kedvezőbb a devizakonverziós költsége, mint a hazai bankoknak (eseti jelleggel egyetlen kivétel a GRÁNIT Bank).

- a Curve +1,5%-os konverziós díjat számol fel hétvégén, ha pl. a Curve kártya mögé forint alapú kártyát regisztrálunk be. Ettől függetlenül még így kedvezőbb a devizakonverziós költsége a hazai bankok többségénél.

- Amennyiben limit felett történik idegen devizanemben a kártyás vásárlás, akkor „büntető” díjakra számíthatunk. A Curve Blue (sztenderd) kártya esetén a 30 napos limit 500 font (kb. 180 ezer forint) és a limit feletti költés esetén +2%-os konverziós díjat számolnak fel. A Revolut Standard kártya esetén a havi limit 6.000 EUR (kb 1,93 millió forint) és a limit feletti költés esetén +0,5%-os konverziós díjat számolnak fel.

- A TransferWise esetén nincs hétközbeni és hétvégi árfolyam, illetve limitek sincsenek. Ugyanakkor minden esetben van konverziós díj, de még a konverziós díjjal együtt is jobb feltételeket kínál, mint a hazai bankok.

A vizsgált időszakban, 2019.04.01.-2019.06.25. között a Revolut és a TransferWise átlagos devizakonverziós költsége:

- Revolut: 0% hétközbeni használat esetén. (A vizsgált időszakban a Revolut összességében jobb árfolyamot kínált, mint az MNB közép.)

- TransferWise: 0,20-0,22%

- A Curve esetén külön elemzést nem tudtunk elvégezni, de feltételezésünk szerint a Curve is kedvezőbb árfolyamon vált, mint a hazai bankok.

A hazai bankok közül a GRÁNIT Bank kínálta a legjobb feltételeket (a vizsgált időszakban), ezért ehhez viszonyítottuk a Revolut és a TransferWise devizakonverziós költségeit.

Az MNB HUF/EUR devizaközép-árfolyam, valamint a GRÁNIT Bank, a Revolut és a TransferWise HUF/EUR devizaeladási árfolyamának alakulása 2019.04.01.-06.25. között

(az idegen devizanemben történő kártyás vásárlások során alkalmazott devizaelszámolás alapján)

Forrás: FinTechZone.hu adatgyűjtés: napi árfolyamok közvetlenül a GRÁNIT Bank, a Revolut, a TransferWise és az MNB weboldaláról, illetve az ÁSZF-ek alapján. A TransferWise esetén a grafikonon szereplő árfolyam a TransferWise-nál alkalmazott – külön felszámításra kerülő – devizakonverziós díjat is tartalmazza.

TOP5(+1) kártya külföldi használatra

Ha összevetjük a 12 hazai bank és a 3 alternatív fizetési szolgáltató devizakonverziós díjait, akkor a vizsgált időszak átlagos díjai alapján a lenti „rangsor” körvonalazódik:

- Revolut: 0% (hétközbeni használat esetén!)

- TransferWise: 0,20-0,22%

- (Curve)

- GRÁNIT Bank: 0,6%

- OTP Bank: 1,02%

- Takarék Kereskedelmi Bank: 1,22%

Ugyanakkor a fenti konverziós százalékokkal kapcsolatban fontos tudni, hogy:

- a Revolut, a TransferWise és a Curve valós időben (real-time) jegyzik a deviza árfolyamokat, így napon belül lehetnek eltérések.

- A Revolut és a TransferWise esetén a vizsgált időszakban a napi 17.00-18.00 közötti időszak jegyzési árfolyamán számoltunk. Előfordulhat, hogy a Revoluttal napon belül olyan pillanatban vásárolunk, amikor a Revolut devizaeladási árfolyama magasabb, mint az MNB középárfolyam. Ahogy az előbbi ábrán is látható, szinte együtt mozog a Revolut HUF/EUR devizaeladási árfolyam az MNB középárfolyammal.

Összességében – függetlenül attól, melyik a hazai kibocsátó bankunk – érdemes lehet alternatív fizetési kártyát is magunkkal vinni külföldi utazásunkhoz (legalábbis az euró zónában biztosan). Mivel a Revolut kártya forint alapú bankkártyával azonnal „feltölthető” konverziós díj nélkül, ezért azonnali megoldást jelenthet külföldi tartózkodásunk során. Ha pedig elérhető lesz a Revolutnál az Apple Pay a magyaroknak is, akkor a virtuális Revolut kártyát a külföldi nyaralásunk alatt is megigényelhetjük és azonnal használhatjuk.

Az elemzés margójára

A jelenlegi hazai banki gyakorlat a forint bankszámlához kötött bankkártyák idegen devizanemben történő használatát nem segíti elő.

A transzparencia hiánya miatt a felhasználók többsége számára a devizakonverziós kifejezés ismeretlen, és azzal sincsenek tisztában, hogy a külföldi kártyahasználat költséggel jár. A banki hirdetmények, az Általános Szerződési Feltételek igaz megfelelnek a szabályozó elvárásainak, ám az ügyfelek számára kevés esetben nyújtanak lehetőséget a tudatos pénzügyi viselkedésre.

Normaszövegek és egységes kifejezések használata nélkül – a hazai piaci önszabályozás hiánya esetén – várhatóan itt is az MNB beavatkozására lesz majd szükség.

Kapcsolódó cikkek:

- Itt a forint Revolut!, 2019.05.21.

- Meglepetések és extra költségek helyett Transferwise „bankkártyával” utazz külföldre, 2018.09.06.

- Újabb Revolut-szerű kártya magyaroknak: Curve, 2019.05.28.

Módszertan

Az elemzést az alábbiak mentén végeztük:

- az euró-ban történt, Maestro/Mastercard logóval ellátott betéti kártyákkal végzett vásárlást vizsgáltuk.

- A kártyák mögötti bankszámla devizaneme forint.

- 12 hazai kártyakibocsátó bank hirdetményében meghatározott bankkártyás vásárlásokra vonatkozó devizaeladási árfolyamokkal számoltunk és gyűjtöttük össze a vonatkozó árfolyamokat közvetlenül a bankok weboldaláról.

- A devizakonverzió költségét az MNB középárfolyam és a kártyakibocsátó bank devizaeladási árfolyama közötti különbsége alapján számoltuk.

- A Revolut és a TransferWise esetén a hirdetményben meghatározott árfolyamképzési módszer alapján kalkuláltuk a devizakonverziós költséget (az MNB középárfolyamához viszonyítva). A deviza árfolyamokat közvetlenül a Revolut és a TransferWise oldalariól gyűjtöttük össze .

- A vizsgált időszak: 2019.04.01.-2019.06.25.