Nincs ingyen ebéd. Eljött az ideje, hogy a fintech startupok felmutassák, mit tettek le az asztalra 10 év alatt. 2020-ban több fordulatra is számítanak a fintech szakértők és próbálták kitalálni azt is, mi lesz a következő nagy dobás (Next Big Thing) a fintechben. Következő etap a FinTechShow-n.

Tavaly év végén a FinTech Circle nemzetközi felmérést végzett a fintech szakértők, tanácsadók, a fintech startupokba befektetők, valamint a hagyományos banki és pénzügyi szakemberek körében, amelynek keretében a FinTechZone.hu-t is megkeresték. A felmérés eredményeit a minap tette közzé a FinTech Circle. Íme, milyen fintech trendekre számítanak a szakemberek 2020-ban.

1. Nincs több ingyen ebéd; ideje felmutatni az eredményeket

Továbbra is áramlik a tőke a fintech szektorba, ám a növekedés mértéke várhatóan már alacsonyabb lesz, mint a korábbi években. A szakértők meglátása szerint a kihelyezésre kerülő tőkevolumen hasonló lesz a 2019. évihez.

„A rossz hír, hogy a 2020-ban kihelyezendő kockázati tőke jellemzően nem a korai, hanem az érett fázisú fintech startupokba fog áramlani.„

Eljött az év, amikor a fintech startupoknak bizonyítaniuk kell (a korábbi évek ígéreteit). A 2008-as gazdasági világválság utáni befektetői éhség jelentős lökést adott a fintechnek és az alacsony hozamok miatt a befektetők hajlandók voltak megfinanszírozni a bizonytalan üzleti modellre épülő, a hagyományos pénzügyi szolgáltatók üzleti modelljét temető titánokat.

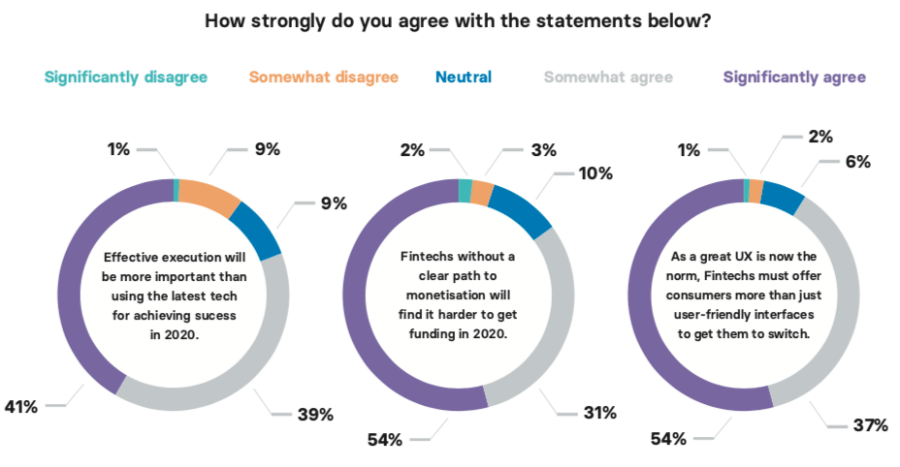

Azóta viszont eltelt 10 év és a legtöbb fintech modell nem fordult termőre. A befektetők a menő ügyfélélmény és a cool technológiák alkalmazásán túl immár monetizálható, cash-flow pozitív eredményeket szeretnének látni.

2. A kulcs a sikerhez az adatokban rejtőzik

A szakértők meglátása szerint a fintech startupok versenyelőnye a temérdek adathalom okos hasznosításában rejtőzhet. Ugyanakkor az adathasznosítás egyik komoly akadálya lehet, ha a szabályozók, a helyi felügyeletek blokkolni fogják az adatok felhőben történő aggregálását. Hiába jelentene a felhő technológia költséghatékony megoldást a lokális adatok gyűjtésére, ha a helyi szabályozás tiltja, vagy korlátozza azt.

További kihívást jelentenek a kibervédelmi kockázatok, amelyektől való félelem visszavetheti a nyílt bankolás terjedését is. Ezt a kockázatot felismerve az Európai Bizottság 30 pontos fintech javaslatcsomagjára felkerült a „kibervédelmi teszt keretrendszer” létrehozása is (lásd: 30 pontos FinTech javaslatcsomag az Európai Bizottságnál. Áprilisban részletek a FinTechShow-n, 2020.01.09.).

Míg a bankok hosszú évek alatt építették ki biztonságos működési környezetüket és tették „ütésállóvá” a rendszereiket, ez a fajta biztonsági hozzáállás még nem forrott ki a fintech startupok többségénél. Ugyanakkor a bankoknak most arra kell felkészülniük, hogy a PSD2 eredményeként az API-hozzáféréseken keresztül ne váljanak sérülékennyé – amire épp a minap hívta fel a figyelmet egy magyar IT-biztonsági startup is (lásd: Mennyire biztonságosak a nyílt banki API-k Magyarországon?, 2020.01.28.).

3. Ma már nincs bank fintech együttműködés nélkül

A McKinsey tanulmánya szerint a bankok 80%-a már együttműködik fintech startupokkal és ez a trend 2020-ban is folytatódni fog. Az együttműködés mindkét fél számára kölcsönösen előnyös helyzetet teremt, hiszen épp azokon a területeken képesek kiegészíteni egymást, ahol jelenleg súlyos hiányosságaik vannak.

„A startupok agilitására és a bankok erős ügyfélkapcsolatára épülő együttműködések komoly szinergiát eredményezhetnek, ha a felek képesek lesznek leküzdeni a kulturális kihívásokat.„

Itthon is egyre több bank kezdi felismerni, hogy a bank-fintech együttműködés gyümölcsöző lehet az érintettek számára és indították el „intézményesített” fintech programjaikat, együttműködéseiket, mint például:

- MKB Bank = MKB Fintechlab

- OTP Bank = OTPLab

- K&H Bank = Start @IT / Innovathon

- Erste Bank = FinTech scouting

- MagNet Bank = fintech együttműködések (Koin, Számlázz.hu)

- CIB Bank = Novathon

4. Kína már a spajzban van

Legalábbis a WeChat és az AliPay a mobilfizetési megoldásaikkal Európa „leigázására” készülnek. Ugyanakkor nem szabad szem elől téveszteni, hogy Ázsia bankkártya-elfogadó infrastruktúrájának alulfejlettsége alapozta meg az alternatív mobilfizetési megoldások terjedését, úgy mint például Afrikában az mPesa szárnyalását.

Épp az utóbbi példa bizonyította be, hogy ami egy teljesen eltérő fejlettségű kontinensen működik, az Európában nem (feltétlenül) fog. Az EU-ban rendkívül erős a bankkártyás infrastruktúra, így nagy kérdés, hogy az ügyfélélményben kevesebbet nyújtó QR-kódos mobilfizetés – AliPay, WeChat Pay – képes lesz-e látható méretűvé válni Európában.

Mindenesetre a kínai e-commerce oldalak egyre népszerűbbek idehaza is (pl. AliExpress, Wish) és hozzák magukkal a saját fizetési ökoszisztémájukat (lásd WishCash).

Kapcsolódó cikk:

5. Nincs AI forradalom

A pénzügyi szektorban egyelőre nem beszélhetünk a gépi tanulás forradalmáról, inkább csak puhatolózó ismerkedésről. Alig pár olyan AI alapú megoldás van egyelőre az iparágban, amelyek látható méretűvé váltak. Ugyanakkor azokon a területeken, ahol teljesített a mesterséges intelligencia, ott jelentős mértékben sikerült növelni a hatékonyságot és csökkenteni a költségeket, veszteségeket mint pl. a csalásmegelőzés, vagy a hitelminősítés területén.

A szakértők szerint 2020 lehet az az év, amikor az AI meghatározó fejlődésen mehet keresztül a pénzügyi iparágban. Ebben meghatározó szerepe lehet azoknak a fintech startupoknak, amelyek az adatok újrahasznosítására alapozzák üzleti modelljüket.

Emellett az AI-nak meghatározó szerepe lesz (hamarosan) a legaltech területén a szerződésekhez, szabályozói előírásokhoz kapcsolódó automatizmusok megvalósításában. Továbbá azokon a területeken, ahol a „tömegek” nem engedhetnek meg maguknak jogászokat, ügyvédeket, úgy mint a robot befektetési tanácsadók esetén (roboadvisorok vs private banking befektetési tanácsadók).

Kapcsolódó cikk:

6. Fokozatos nyitás a nyílt bankolásban

A PSD2 2018-tól, 2019-től történő kötelező alkalmazása megnyitotta a teret a fintech startupok, harmadik feles szolgáltatók számára a banki adatok és rendszerek hasznosításának. A nyitás óta eltelt idő alapján az látható, a bankoknak még nagyon sok időre lesz szükségük ahhoz, hogy a korábbi több száz éves zárt működésük összhangba kerüljön a szabályozó által kikényszerített „nyitott” működéssel.

Igaz, egyre több bank működik együtt fintech startupokkal, ám a digitális térben történő nyitásra egyáltalán nem készültek fel. Ezeknek az okairól, a szükséges lépésekről, illetve a precedens értékű jó gyakorlatokról 2020.04.21-én a FinTechShow-n több szekcióban is szó lesz majd.

A szakértők szerint a nyílt bankolás elsősorban a személyes pénzügyi menedzsment megoldások, az ügyfél-azonosítás és a hitelminősítés terén hozhat majd jelentős fejlődést – ahogy erre a banki API-k ténylegesen felkészültek. A következő hullám várhatóan a PISP API-kra épülő új fizetési megoldások lesznek majd, ám ezek elterjedését nagymértékben befolyásolja az erős ügyfélhitelesítés körüli (sorozatos) halasztások is.

A „Next Big Thing”-gel kapcsolatban a szakértők többsége úgy gondolja, hogy a fintech cégek a jövőben a hagyományos pénzügyi szolgáltatók infrastruktúra szolgáltatóivá válhatnak.

A fintech biztosítja majd a folyamatos technológiai megújulást (agilis megközelítésével), a költséghatékony működést és a jobb ügyfélélményt, a bankok pedig nyújtják a szabályozói hátteret és az ügyfélbázist.

„Mi a következő szint a FinTech-ben?” kérdéssel külön foglalkozunk majd 2020.04.21-én a FinTechShow-n. Early bird jegyek 2020.01.31-ig!

Címlapfotó forrás: pixabay.com CC BY-SA 3.0