Az inkumbens bankok egyik jellemző kihívása, hogy lépést tartsanak a napjainkban egyre inkább digitálissá alakuló piacukon, olyan környezetben, ahol a banki ügyfelek egyre inkább digitális csatornákat vesznek igénybe. A kihívó bankok (például Revolut, N26, Monzo, Starling) olyan digitális belépők a bankpiacon, akik gyorsan növekednek, miközben nem nehezítik operációjukat elavult IT rendszerek vagy rég kialakult működési formák. A kihívók saját megoldásokat alakítanak ki valós ügyfélproblémákból kiindulva, és újraértelmezik a banki termékeket.

A kihívó bankok éket ütöttek a bankok és a korábban hűséges ügyfélkörük közé azáltal, hogy innovatív termékeket kínálnak, amelyek kibővítették a hagyományos bankok kínálatát. Igyekeznek továbbá a felhalmozódó adatokat kiaknázni és az adatok elemzéséből nyert információkat is beépíteni a termékeik és szolgáltatásaik fejlesztése során.

Összességében, a kihívók digitális megoldásai olyan felhasználói élményt és kényelmet nyújtanak versenyképes díjak mellett, amelyre ma a digitális szolgáltatásokra nyitott ügyfelek számítanak.

A kutatásról

A Deloitte Digital 2020-as digitális érettségi felmérése elemzi többek között a kihívó bankok szolgáltatásait is, hogy átfogó képet adjon a globális bankpiacról. A tanulmány elkészítéséhez 39 országban, összesen 318 banknál nyitottak számlát a Deloitte Digital kollégái, majd több mint 1100 funkcionalitás mentén értékelték az egyes bankok digitális csatornáit (honlap, internetbank, mobilapp).

Ezzel párhuzamosan egy ügyfélkutatást is végeztek közel 5000 fő bevonásával, mellyel a banki csatornahasználati preferenciákat térképezték fel 26 banki tevékenységcsoport mentén. Mindezt egy ügyfélélmény (user experience) kutatás is kiegészítette, ezzel együtt a felmérés három pillérből állt össze.

A kutatás eredményeként digitális érettség alapján állították sorrendbe és kategorizálták a vizsgált 318 bankot. A bankok digitálisan legérettebb 10 százaléka a digitális bajnokok, akik széleskörű és releváns funkcionalitást biztosítanak az ügyfeleik részére meggyőző ügyfélélmény mellett. A digitális bajnokok határozzák meg a banki digitalizáció trendjeit, élenjáró megoldásaikból érdemes tanulni.

Kihívó bankok is a digitális bajnokok között

Mára a digitális bajnokok közé több kihívó bank is bejutott annak ellenére, hogy a kihívók jellemzően fiatalabb, kisebb intézmények, mint az inkumbens piaci szereplők. Ezt jól megvilágítja, hogy például a Revolutot és a Monzot 2015-ben alapították, míg számos nagy nemzetközi bankcsoport elődjét az 1800-as évek vége felé vagy az 1900 évek első felében (pl. KBC Csoport, Intesa Sanpaolo, BBVA, Deutsche Bank). A Barclays pedig 1690-es alapításával az egyik legrégebbi bank.

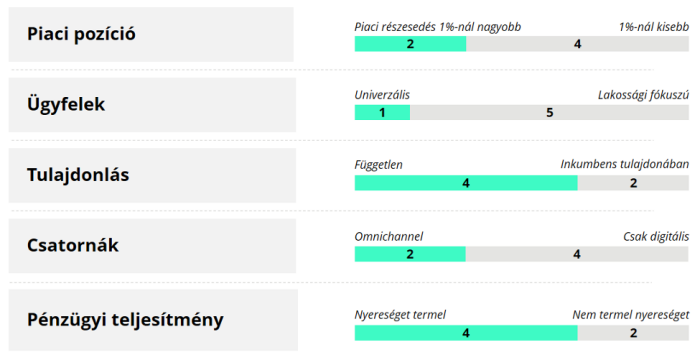

A digitális bajnokok (azaz az összes vizsgált bank top 10 százaléka) közül 6 bank már ún. kihívó bank, azaz nagyjából minden ötödik. Ezek jellemzően fiatalabb, kisebb bankok, több tipikus jellemzőjüket is azonosította a Deloitte Digital kutatása.

A piaci részesedésük a méretükből, korukból és a fókuszáltságukból adódóan is még alacsony, 6-ból 4-nél még 1 százalék alatti csupán és szinte kizárólag csak lakossági ügyfeleket szolgálnak ki (5 a 6-ból). Kétharmadukra jellemző, hogy ügyfeleiket csak digitális csatornákon szolgálják ki (pl. internetbank, mobilbank), míg 2 szereplő valamilyen fizikai csatornán is eljut az ügyfeleihez.

A kihívó bankok gyakran startup vállalatként jönnek létre, de előfordul az is, hogy inkumbens szereplők a piac változásait felismerve létrehozzák saját digitális kihívó bankjaikat. A kutatásban szereplő 6 vizsgált kihívó bank közül kettő jött létre inkumbens szereplő tulajdonában. Ugyanakkor ezek a digitális bajnok kihívó bankok már egy érettebb startup fázisban járnak, a 6-ból négyük már profitot termel, vagyis túl van az intenzív, „cash burning” növekedési fázison.

Kihívó bankok kiválasztott jellemzői, bankok száma. Forrás: Deloitte Digital

Innovatív szolgáltatások a kihívó bankoknál

“A kihívó bankok jellemzően gyorsabban reagálnak a változó piaci trendekre és jönnek ki új, innovatív, valós ügyfélproblémákra választ adó funkciókkal, mint a hagyományos bankok. A verseny egyre inkább arról is szól, hogy mely szereplő tud valós ügyfélproblémákból kiindulva agilis módon termékeket fejleszteni és rövid idő alatt piacra dobni.”

– Németh Annamária, a Deloitte Digital pénzintézetekre specializálódott tanácsadó csapatának menedzsere szerint. A szakértő korábban az N26 Banknál is dolgozott.

A Deloitte Digital kutatásában megvizsgált 15 olyan, ma még ritka, innovatív funkcionalitást is, hogy bemutassa, mennyivel járnak előrébb a kihívó bankok az újszerű funkcionalitások implementálása terén.

Forrás: Deloitte Digital

- A számlamegosztás funkció (bill split) segítségével egy társaság könnyedén megoszthatja a számlát a banki applikáción belül, ezzel elkerülve a fejbenszámolást, a külön appok (pl. Splitwise) használatát, vagy az egymásnak tartozás miatt kialakuló esetleges kellemetlen beszélgetéseket. E funkció lehetővé teszi egy éttermi fizetésnél például, hogy miután a csoport egyik tagja egyben kiegyenlítette az éttermi számla végösszegét, az applikációban könnyedén “szétdobhatja” a fizetett összeget a barátai között. (A funkció a Revolutnál, a Monzonál és a Starlingnál is elérhető, hagyományos szereplők közül pedig a spanyol BBVA Bank kínálja ezt.)

- Virtuális debit kártya használata online vásárlás során előnyös. A fizikai kártyánk mellé könnyen igényelhetjük, majd akár pár hónap elteltével törölhetjük, majd újat kérhetünk. A virtuális kártyák ezáltal fokozzák a biztonságérzetünk online fizetési helyzetek esetén, hiszen, ha valaki szert is teszt a kártyaadatainkra, a virtuális kártya törlése után nem fog tudni a megszerzett virtuális kártya adatokkal online költeni a bankszámlánkról. Virtuális kártyákkal POS termináloknál is fizethetünk érintésmentes módon valamilyen mobilpénztárca, pl. Apple Pay, vagy Google Pay használatával. Ilyen ingyenes megoldás elérhető már az Openbanknál és a Revolutnál is, de a luxemburgi ING és a Santander kínálatában is van.

- A tranzakciók megjelölése geolokációs címkékkel szintén elsősorban az ügyfelek biztonságérzetét növeli, mert a tranzakcióik helyszíne látható, valamint az applikáción belül akár térképen is ellenőrizhető. Ez a funkció például a holland bunq banknál érhető el.

A kutatás alapján a nagyobb különbségek tehát jellemzően a fizetési tranzakciókkal kapcsolatos funkciók esetén vannak. A kutatásból kiderül az is, hogy a chatbotok nagyobb arányban elérhetőek ma a kihívó bankoknál, mint az inkumbenseknél – legyen szó akár egyszerűbb, akár fejlettebb chatbotokról.

A kezdeményezett email címe alapján történő átutalás olyan megoldás, amelyben az inkumbenseknél nem tapasztalunk lemaradást. Ez a kényelmi megoldás 2020 márciusa óta már itthon is elérhető az Azonnali Fizetési Rendszer (AFR) elindulásával. Miután az AFR elhozta az ún. „másodlagos azonosítók” (email cím, telefonszám, adószám) megadásával történő átutalás lehetőségét, itthon az ügyfelek ezt már inkumbens bankoknál is igénybe vehetik, amennnyiben a kezdeményezett regisztrálta a „másodlagos azonosítóját” a bankjánál.

A kutatás PFM (Personal Finance Management) megoldások közül olyanokat vizsgált, melyek elterjedése még alacsonyabb. Igy például a jövőben várható kiadások becslése, illetve előrejelzések készítése a költési szokások alapján olyan pénzügyi tudatosságot növelő megoldás, amely mindkét csoportban nagyjából csak minden tizedik banknál található meg. A BBVA Baby Planning digitális tervező szolgáltatása például segít a gyermekvállalás miatt megváltozott kiadások és bevételek becslésében, mely segítségével így az ügyfelek egy képet kaphatnak várható pénzügyi helyzetükről.

Kapcsolódó cikkek:

Inspiráció digitális stratégiához

“A Deloitte Digital-nál bankokkal dolgozunk és segítjük őket abban, hogy meghatározzák és megvalósítsák a stratégiai ambíciókhoz leginkább illeszkedő digitális stratégiájukat, valamint fejlesszék digitális csatornáikat, szolgáltatásaikat és az online elérhető termékeiket” – mondta Németh Annamária.

A tanulmány publikusan elérhető eredményei a Deloitte Digital honlapján tölthetőek le.

Fotón Németh Annamária, Deloitte Digital

Kapcsolódó cikkek:

- Digitalizációs javaslatcsomagot dolgozott ki az MNB a hazai bankoknak, 2020.11.17.

- Banki felsővezetői kerekasztal: a koronavírus-járvány hatása a digitális bankolásra 20 pontban, 2020.11.03.

- Nyílt bankolás: 5 év múlva a bankok elveszíthetik az ügyfeleikkel a kapcsolatot, 2020.11.11.

- Gion Gábor: Digitalizáció és fintech a Pénzügyminisztérium szemszögéből, 2020.10.29.

Címlapfotó: pexels.com